ギャンブルの儲けに税金はかかる?海外で勝った時の確定申告の手順

海外の旅行先でオンラインカジノやランドカジノ(店舗型のカジノ)に行き、めっちゃ稼いだ!という場合、税金はどういう扱いになるのかご存知ですか?

実は、ギャンブルで稼いだお金はどこであっても法律的には「一時所得」となり、金額に応じて税金を支払う必要があります。もし納税を逃れたことが税務署にバレたら、より多くの税金や刑事罰を受けるなんてことも!?

そこで、海外のランドカジノやオンラインカジノで稼いだお金に対して、いくら儲けたら申告すべきなのか、どのように確定申告して納税すればよいのか、またどれくらい納めるべきなのか、といった税金に関する情報を解説します。

この記事で分かること

- 海外カジノの儲けには税金がかかるのか?

- 税金の計算方法

- 一時所得を含めた確定申告のやり方と必要な書類

この記事はおよそ 7分 で読むことができます。時間がない方は目次を活用しましょう

海外でギャンブルに勝ったら税金を納めないといけない?

やっぱりギャンブルの本場といえば、ラスベガスやマカオ、韓国のカジノを選ぶ方も多いでしょう。ルーレットやバカラ、スロットにポーカー、スポーツベットを楽しめるバーがあるカジノもあります。

「海外のことなんだから、カジノで稼いでも日本で税金取られることはないだろう!」と考えている方も多いかもしれません。ですが、海外でギャンブルを楽しんで、勝利金をゲットした場合、そのお金をそのまま持って帰れるのでしょうか?

海外であっても収入があったら課税される

結論から言うと、日本に居住している方であれば、海外のカジノで稼いだお金も確定申告を行う必要があります。そして一定金額以上の場合、課税の対象となります。

日本の所得税法では、国内であろうと海外であろうと、収入が発生した場合はその分所得を申告しなければなりません。これを「全世界所得課税方式」と言います。なお、アメリカなど多くの国で全世界所得課税方式は採用されており、日本だけ特別と言うことではありません。

ただし、カジノで稼いだお金は(基本的には)一時所得として扱われ、給与所得や雑所得など別の所得と比べると税金は安くなる可能性が高いです。

海外で納税したら日本では申告する必要がない

国によっては現地でも税金を支払う必要があるので、二重課税になってしまいます。その場合は、賞金を獲得した国で納税することで、日本で申告する必要はなくなります。

例えば、アメリカのカジノで日本人が獲得した勝利金は、(一定額以下の当たりを除けば)30%が源泉徴収の対象になります。

ただし、この場合も確定申告はしたほうが良いです。確定申告すると「外国税額控除」の適用で還付されることがあるため、確定申告はしたほうがお得になりやすいと言えます。

なお、アメリカのカジノに限ってはアメリカ国内で還付を受けた【手順:「Form 1042-S」という書類を添付した上で確定申告書「Form 1040NR」を作成し、IRS(内国歳入庁)に提出する】後に確定申告を行います。

ギャンブルでいくら儲けたら税金がかかるのか?

1年間の儲け額によっては納税する必要がない事を上で簡単に説明しましたが、この章ではその計算方法を詳しく解説します。

計算方法は職業や収入の有無で変わってきますので、ご自分がどれに当てはまるかを判断して計算して下さい。

フリーランスの場合は50万円を超えると課税対象になる

会社に所属していないフリーランスの場合は、海外カジノの「一時所得」は以下のように計算されます。

【一時所得】=【収入金額】-【支出金額】-【特別控除額 (50万円)】

※課税対象の金額は一時所得の半分

そのためフリーランスなどの自営業の方は、特別控除額の範囲である50万円を超えた時に課税対象となります。

儲けは「一時所得」として扱われる

一時所得とは、給与所得や事業所得など、継続的にもらえる所得とは異なり、一時的に獲得した所得のことを指します。イメージとしては「臨時収入」と考えると良いでしょう。

例えば「懸賞の賞金」「生命保険の払戻金」などがこれに当たるのですが、ギャンブルで得た勝ち金についても一時所得の対象となります。

なお、カジノに1年に何回も通っているなど継続的・計画的な稼ぎ方をしていると税務署が判断した場合は、雑所得にカウントされる場合があります。カジノゲームではあまり考えにくいですが、スポーツベットやポーカーで稼いでいる方は注意が必要です。

会社員の場合は90万円を超えると課税対象になる

会社員の方は特別控除額に加えて、給与所得以外の所得金額が20万円以下の場合確定申告の必要はありません。また、一時所得の課税対象になる金額は一時所得の半分となります。

そのため、50万円+20万円の2倍、合計で90万円の所得額を超えた場合に課税対象となります。

無職の場合は166万円を超えると課税対象になる

カジノ以外の収入がない場合、特別控除に加え一時所得の金額が58万円までであれば確定申告の必要がありません。令和7年度より基礎控除が48万円から58万円に引き上げられました。

一時所得に関しては「一時所得÷2」が課税対象となります。そのため、58万円の2倍・116万円までであれば確定申告は不要です。特別控除額と合わせて、166万円を超えた場合に課税対象となります。

こちらは学生の方や専業主婦の方なども含まれますが、アルバイトなどの収入がある場合は会社員と同じ扱いとなるためご注意ください。

扶養家族は年収に注意!123万円の壁を超えると課税対象になる

★令和7年度(2025年度)より税制が改正され、新しい計算式に変わりました。年収によって控除額が変動しますが、ここでは最も控除額の低い「所得金額665万円以上」の家庭で計算します。

年収状況によっては「壁」の金額が異なる場合がありますので、事前に必ず各省庁のホームページをご覧ください。

世帯主ではなく扶養に入っているご家族の場合、年収が一定額を超えると各種控除が受けられなくなります。

これは一時所得も「年収」に入ってしまうので、パートやアルバイトを行っている方は、その給料とカジノでの収益【正確には(収益-50万円)の半分】を合算した金額を年収と考えてください。

特に年収が「123万円」以上になる場合、そして「130万円」以上になると必要な手続きが発生します。これらの「壁」について詳しく解説します。

年収123万円以上は所得税が発生する

まず年収が123万円を超えると、所得税がかかるようになります。これは基礎控除「58万円」、給与所得控除「65万円」を合計したものであり、123万円を超えると年収が控除額を超えてしまうので所得税がかかる、という仕組みになっています。

ただ、所得税がかかると言っても123万円を超える部分のみであり、手取り額がマイナスになることはありません。また、配偶者控除も外れますが、「配偶者特別控除」は年収160万円まで適用されるのでこちらは問題ありません。

さらに、令和7年度より19歳から22歳の扶養者については「特定親族特別控除」が適用されるので、学生バイトについては150万円まで稼いでOKです。

年収130万円以上になったら国保に加入する必要がある

年収が130万円を超えると、配偶者の社会保険の扶養から外れることになります。つまりご自身が国民年金や国民健康保険に入る必要があります。

国民健康保険料と国民年金については毎年改定されますが、現在は合計でおよそ月3.3万円(年収130万円で計算)。そのため130万円を超えた瞬間に手取りが年間40万円ほど減ってしまいます。

ただし、2023年より緩和措置として、連続して2年間までであれば130万円を超えても扶養から外れないと定められています。一時所得で年収が増えても、1回だけだったらあまり気にする必要はないでしょう。

ギャンブルの課税対象額の計算方法

続いて、カジノの収益に対して課税される条件、及び税金額の計算方法について解説します。前の見出しでも軽く触れましたが、カジノにおける収益の課税は「一時所得」となっており、また損失額の差し引きに関しても制限があります。

次の項目では「課税対象額の計算」、及び「業種別の計算方法」について解説します。

収支表から見る計算方法の一例

ここに、1年に数回海外でギャンブルをした場合の集計表を用意しました。これをもとに計算してみましょう。

| 日付 | ベット額 | 獲得金額 | 収支 |

|---|---|---|---|

| 1/3 | 500,000 | 1,000,000 | 500,000 |

| 5/3 | 800,000 | 0 | -800,000 |

| 8/14 | 300,000 | 600,000 | 300,000 |

| 11/23 | 400,000 | 800,000 | 400,000 |

| 合計 | 2,000,000 | 2,400,000 | 400,000 |

| 課税対象額 | 1,200,000 | 2,400,000 | 1,200,000 |

Aさんは海外のカジノで年に4回遊び、合計200万円をベット、そして240万円の配当を獲得しました。収支は「+40万円」なので、課税対象になるのは40万円…と思われる方も多いですが、これは間違いです。

利益が出た時のみベット額を経費として計上できるので、この表の「5月3日」の分は計上できません。そのためベット額を「120万円」と考え、課税対象になるのは「120万円」となります。

【要注意】負けたお金は経費にならない

ギャンブルの収益が「雑所得」として認められることはほぼあり得ないので、課税対象額は「一時所得」として計算する事になります。

一時所得では負け額を経費として引くことはできません。ですので、一時所得の場合は必要経費が「勝利時に使ったベット額」のみとなります。

なお、カジノゲームでは認められにくいですが、例えばプロポーカープレイヤーなどのように、仕事としてポーカーで賞金を得ていると認められた場合、雑所得にカウントされる可能性があります。その場合は負け額も必要経費となりますが、必ず事前に税務署にご確認ください。

オンラインカジノの税金額のシミュレーション

続いて、実際に海外カジノで遊んでいるプレイヤーの収支表をもとに、税金額のシミュレーションを行います。一般的な「サラリーマン」の場合はほとんどこの枠に当てはまりますので参考にされて下さい。

サラリーマンの税金額のシミュレーション

年収【給与控除や社会保険料控除などを差し引いたいわゆる「課税所得」】350万円の独身サラリーマン・Aさんを例に、税額を計算してみます。(課税所得350万円の場合、年収はおよそ650万円となります)

STEP1

収支表から一時所得金の額を計算

| 日付 | ベット額 | 獲得金額 | 収支 |

|---|---|---|---|

| 1/3 | 300,000 | 600,000 | 300,000 |

| 5/3 | 200,000 | 800,000 | 600,000 |

| 8/14 | 150,000 | 0 | -150,000 |

| 10/10 | 100,000 | 0 | -100,000 |

| 11/23 | 300,000 | 800,000 | 500,000 |

| 合計 | 1,150,000 | 2,200,000 | 1,150,000 |

| 一時所得額 | 800,000 | 2,200,000 | 1,400,000 |

この表のうち、8月と10月の分は勝利額よりベットの方が大きいので、利益および経費としてはカウントしません。

ですから、1月の収支「+30万円」、5月の収支「+60万円」、11月の収支「+50万円」を合計した「140万円」が一時所得となります。

STEP2

一時所得の課税対象額は半額

この140万円のうち、50万円は特別控除額として差し引かれ、さらに課税対象額は半額になります。

結果(140万円 – 50万円)÷ 2 = 45万円 が課税対象となります。20万円を超えているので、確定申告が必要です。

STEP3

給与所得とあわせて税金の総額を計算

所得税は累進課税制度を採用しており、税率が所得金額に合わせて変動します。給与所得は「350万円」なので、「45万円」の一時所得を合わせると「395万円」です。

下記の税率表と照らし合わせると「330万円超695万円以下」にあたるので、税率20%、控除額427,500円となります。以上から計算すると…

395万円 × 20% – 427,500円 = 362,500円が支払うべき税額となります。

また、復興特別所得税が「2.1%」分(362500 × 0.021 = 7612.5、1円未満切り捨てで7612円)が追加されるので、合計の所得税は「370,112円」です。

| 課税される所得額 | 税率 | 控除額 |

|---|---|---|

| 195万円未満 | 5% | 0円 |

| 195万円以上330万円未満 | 10% | 97,500円 |

| 330万円以上695万円未満 | 20% | 427,500円 |

| 695万円以上900万円未満 | 23% | 636,000円 |

| 900万円以上1,800万円未満 | 33% | 1,536,000円 |

| 1,800万円以上4,000万円未満 | 40% | 2,796,000円 |

| 4,000万円以上 | 45% | 4,796,000円 |

STEP4

源泉徴収額との差額を計算

課税所得350万円のAさんの場合、源泉徴収額は272,500円 + 復興特別所得税を含めて「278,222円」です。

370,112円 – 278,222円 = 91,890円 が差額となり、これを収めることになります。

復興特別所得税とは、東日本大震災の復興のために設けられた特別税です。

納税期間は2013年1月1日から2037年12月31日までの25年間で、期間中に所得税が課せられる所得に対して納税する義務があります。

ギャンブルの税金を節税する方法はあるのか?

これまで解説してきた通り、ギャンブルで稼いだお金については「一時所得」となり、所定の所得税や住民税がかかります。それでは、カジノなどギャンブルで稼いだ収益の税金を安くする方法はあるのでしょうか?

続いて、カジノにかかる税金を節税する方法について解説します。

年間の勝利金総計を50万円以下に抑える

まず、勝利金の1年当たりの合計金額を50万円以下にすれば、絶対に税金はかかりません。

一時所得の計算方法は以下のとおりです。

【一時所得 = 総収入金額 – 収入を得るための支出額 – 特別控除額(最大50万円)】

【一時所得の課税金額 = 一時所得の金額 × 1/2】

そのため、この特別控除額に収まる範囲であれば、税金を支払う必要がありません。そもそも確定申告の必要がないので、税金がかかることもなくなります。

なお、サラリーマンなどの給与所得者の場合、「一時所得の総収入が90万円以下」であれば確定申告の必要がありません。ただし、これは給与所得以外の稼ぎが一時所得に限られている場合であり、他にも収入源がある場合は従来の基準である50万円以下であることに注意が必要です。

海外でオンラインカジノを遊んだ場合

海外でオンラインカジノを遊んだ場合、勝利金を現金でもらうことはできません。そのため、銀行送金やPayzなどを利用して出金する必要があります。

あくまで税金の対象になるのは「お持ちの国内銀行口座に出金したお金」なので、海外口座で資金を持っているだけであればそもそも税金を支払う必要はありません。

そのため、できる限り中間決済サービスにお金を残しておき、必要になった際に銀行口座に出金する(年50万円以内)という形であれば、一時所得の特別控除の範囲内で利用できます。

ギャンブルの収益を確定申告する手順

カジノで儲けたお金は給料から税金を差し引くわけにもいきませんので、税金を納める場合は会社員の方でも扶養家族の方でもご自身で申告を行う必要があります。

近年では「e-Tax」など税務署に行かずとも確定申告を済ませられるようになっていますので、マイナンバーカードと合わせてご活用ください。

なお、申告漏れが後に判明すると、その分の税金だけでなくペナルティとして様々な重課税が課せられる場合があります。そのため確定申告は間違いの無いよう確実に行いましょう!ギャンブルの収益を確定申告する手順について以下で解説します。

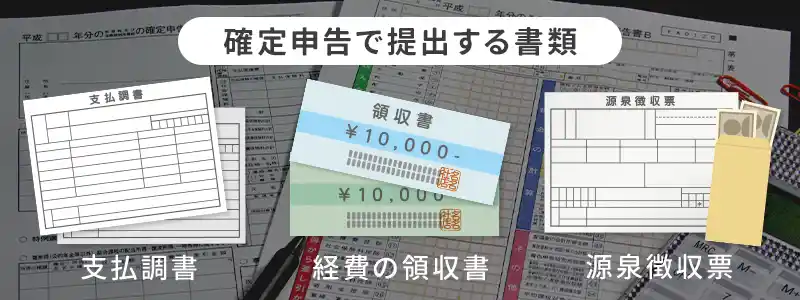

確定申告に必要な書類

カジノで得た所得に関する確定申告の際、必要となる書類は以下の通りです。

勝利金の証明書

カジノでどれくらい勝ったのかを示す証明書です。ただし、カジノによっては発行されていない場合もあるので、その際はできるだけ詳細な記録を自身で作成し保管しておきましょう。

経費の領収書(両替証明書)

上記の通り、カジノで勝利した際の必要経費については領収書を提出して経費とすることができます。両替証明書で利用した金額を証明すればOKです。

源泉徴収票

給与所得者(多くの場合会社員の方)の場合、年末年始ごろに企業から渡されるので、そちらをご用意ください。

確定申告の手順については税務署に赴けば担当の方に詳しく説明していただけます。また、e-Taxを使用する場合も気軽に税務署にお問合せください。

確定申告できる期間

確定申告期間については、その年の1月1日から12月31日までの分を翌年の2月16日から3月15日(3月15日が土日だった場合、翌月曜日まで)の間に申告することができます。

例えば2024年1月1日〜12月31日までの分は、2025年2月16日〜3月17日までが受付期間となります。

ただし、締め切りが迫っていると税務署は非常に混雑します。e-Taxも締め切り間際は大変混雑するのでシステムトラブルなどが起こる可能性がありますので、早めの確定申告をお勧めします。

インターネットでも申告できる

先ほどの見出しでも少し解説しましたが、確定申告は「e-Tax」と呼ばれる国税電子申告・納税システムでも行うことができます。申告書を国税庁のホームページで作成し、各種書類を添付して申告することで税務署に行かなくても確定申告が出来るようになります。

マイナンバーカードとスマホがあればすぐに申告が可能なので、感染症対策にもおすすめの方法となっています。

サラリーマン必見!ギャンブルの収入を会社にバレないようにする方法

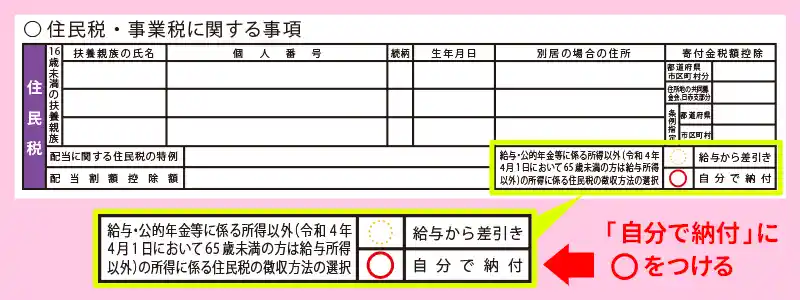

確定申告を行うと住民税も追加で納付することになりますが、企業勤めの方は「カジノで収入を得ていることが判明してしまうのではないか」と心配されるかもしれません。

確かにこちらの確定申告をただ行っただけでは会社にバレてしまいます。

もちろん「海外のカジノで結構稼いだんですよ〜」と会社に言えば特に問題は無いのですが、一時所得を受け取ったことが会社に通知されるのはそもそも嫌ですよね。特にポーカーで稼いだお金だと、副業規定に抵触する恐れもあります。

そういった会社への通知を防ぐためには、確定申告書にある「給与所得者がその他の所得にかかる住民税の徴収方法」という欄に「給料から天引き」と「自分で納付」のいずれかにチェックを入れる欄がありますので、「自分で納付」に◯を付けてください。

こうすることで住民税の徴収票が自宅に届くため、会社に通知される心配はありません。

ギャンブルで税金を納めなかった場合のリスク

カジノの所得を申告せず、後日税務署から所得に関して指摘を受けた場合、「脱税」という扱いになってしまいます。脱税を行うと本来払うべき税金より重い税が課せられたり、最悪のケースでは刑事罰となってしまうことも。これらの脱税に関するリスクについて解説します。

「加算税」が発生する可能性

所得税を支払わなかった場合、次の4つの「加算税」が課せられる場合があります。

過少申告加算税

期限内に確定申告を行うも、申告した金額が正しい額よりも小さかった場合、本来支払うべき税額の10〜15%が追加で課せられます。

無申告加算税

期限内に確定申告を行わなかった場合、本来支払うべき税額の15〜20%が追加で課せられます。

重加算税

過少申告や無申告の中でも、利益を意図的に隠した悪質なものと判断された場合、本来支払うべき税額の35〜40%が追加で課せられます。

不納付加算税

期限内に所得税を納付しなかった場合、本来支払うべき税額の10%が追加で課せられます。

「利子税」が発生する可能性

「利子税」とは、期日までに納税できない時に、税務署に申告し、納税申告書の延長が認められたときに、その期間に応じて課せられる税金のことを指します。

またこれとは別に、税金が定められた期限までに納付されない場合には、原則として法定納期限の翌日から納付する日までの日数に応じて、利息に相当する延滞税が自動的に課されます。

2025年(令和7年)における延滞税は、納期限から2ヶ月を経過する日まで年率2.4%、2ヶ月を経過して以降は年率8.7%として計算されます。

「刑事罰」が科される可能性

利益を意図的に秘匿する悪質な無申告の場合重加算税が適用されることは説明した通りですが、より重い場合刑事罰が適用されることがあります。

一般的なプレイヤーであればそこまで大きなお金が動くことはないと思いますが、例えばVIPプレイヤーの方が数千万円勝ちました…だとか、プロポーカープレイヤーが数十万ドルの賞金を稼いだ、なんてことがあると「所得隠し」とみなされる可能性は大きいです。

過去には競馬の利益を申告しなかった人物に対して執行猶予付きの実刑判決が科された例もあり、大きなお金が動くほど刑事罰が適用される可能性は上がると言えるでしょう。

ギャンブルの税金まとめ

海外のカジノ、ポーカールーム、スポーツベット、オンラインカジノなどギャンブルで稼いだお金については「一時所得」となります。一定以上の金額が利益として出た場合は、確定申告の上納税しなければいけません。

確かに税関に止められるなどしない限りは海外カジノでの儲けを税務署は把握できないため、税務署にちゃんと海外カジノでの儲けを申告している方は多くありません。

しかし、税務調査などを通して仮に脱税が発覚してしまった場合、加算税や利子税など税金を追加されたり、実刑判決を含めた刑事罰を受ける可能性すらあります。海外カジノで稼いだお金は必ず申告して、きちんと税金を納めましょう。

・当サイトの内容は、オンラインカジノや賭博行為が合法な国や地域に住む方を対象としています。

・サイト利用時には、免責事項が適用されます。

・オンラインカジノが違法な国や地域にお住まいの方は、このサイトを利用できません。

Bell

(ウィナーズクラブ管理人)

海外のランドカジノ、またはオンラインカジノで勝った場合、儲け額は一時所得となり納税の対象になる場合があります。儲けが一定額を越えたらきちんと確定申告して税金を納めましょう。また、一定以上の現金を持っていると出国時のX線検査で税関に止められるので、必ず税関には事前に言うようにしてください。