海外の旅行先でオンラインカジノやランドカジノ(店舗型のカジノ)に行き、めっちゃ稼いだ!という場合、税金はどういう扱いにな…

オンラインカジノを遊んでも脱税がばれる理由!ペナルティと節税対策

日本在住の方が海外旅行の際にオンラインカジノを楽しむ上で、誰しも気になるのが「税金」にまつわる問題です。「ちょっとくらい無視したってバレない」と考える方も多いと思います。

しかし、案外オンラインカジノの税金逃れはバレます!このページでは、オンラインカジノの脱税がバレる理由と、バレた時に課せられる罰則・ペナルティについて解説します。

また、オンラインカジノの儲けに対して税金を納めない方法というのは存在しませんが、ある程度税金を安くするための方法はあります。「節税」は法の範囲内で税負担を減らすための対策であり、所得隠しなどの脱税行為とは全く異なる合法的な税金対策です。

一時所得として税金をカウントされないためにプレイヤーが取ることのできる対策についても紹介ししますので、違法な脱税ではなく節税で賢く資金を稼ぎましょう!

この記事のまとめ

- 海外でのプレイであってもオンラインカジノで儲けたら税金を納めましょう

- オンラインカジノの儲けは銀行経由なので税務署にバレやすい

- 年間の儲けを50万円(サラリーマンは90万円)以下に抑えれば税金を払わずに済む

この記事はおよそ 8分 で読むことができます。時間がない方は目次を活用しましょう

オンラインカジノを海外でプレイした時に税金がかかるタイミングは?

海外に旅行した際にオンラインカジノで一定以上の利益が出た場合、税金がかかる…と理解している方は多いでしょう。日本においては、たとえ海外でのギャンブルの賞金であっても、お金が入った以上は一定の税金を支払わなくてはいけません。

ただし、オンラインカジノで税金がかかるのは、利益が出た瞬間ではありません。日本の銀行に勝利金を払い戻した時に、初めて税金がかかります。

税務署は日本の銀行における入出金を確認する権限がありますが、海外にあるオンラインカジノのゲーム結果を逐一確認して、利益を確定する…ということは物理的に無理です。そのため、オンラインカジノから銀行に着金した金額をもって税金を確定することになります。

そのため、勝利金は持っているもののカジノや中間決済業者にお金があるという場合(株取引における「含み益」の状態)では、特に税金の心配はありません。ただ、銀行に出金した場合、税金がかかることを覚えておきましょう。

オンラインカジノの税金逃れがバレる理由

そもそも、日本ではお金を稼いだ場合(=所得が発生した場合)、別に定められた非課税所得を除いては必ず税金を支払う必要があります。

また、日本は「全世界所得課税方式」なので、海外で稼いだ場合であっても課税対象になります。

会社員など給与所得がある方の場合は90万円以上、主婦やフリーランスなどそれ以外に該当する方は50万円以上をギャンブルで稼ぐと税金を支払うことになります。

競馬やパチンコなどのギャンブルの儲けについても「一時所得」と言う扱いになり、課税対象になります。税務署は日本国内の銀行の預金データを確認できる権利を持っているので、銀行に記録が残るオンラインカジノでは税金未払いが発覚しやすいんです。

ただ、競馬やパチンコの儲けに課税されている人ってあまり見かけませんよね。パチンコや競馬は、誰がいくら稼いだのか?と言う記録が残りません。支払われるのも現金なので、課税しようと思っても誰に課税すべきか分からないので実質野放しとなっています。

ただし、公営ギャンブルをネットでプレイするとバレることがあります。バレる理由には次のようなものがあげられます。

- 海外から100万円以上の送金があったとき

- 別件で税務調査が入ったとき

- 自分で確定申告していて不自然な資金変動があったとき

- 不動産を購入したとき

以上4つについて、それぞれ詳しく解説していきます。

海外から100万円以上の送金があったとき

オンラインカジノから直接銀行に出金した場合、「海外送金」としてお金が支払われることがあります。

銀行などの金融機関は、100万円以上の海外送金があった場合に必ず税務署に通知する義務があります。そのため、オンラインカジノで100万円以上を引き出した場合は税務署にその情報が届き、ほぼ確実にバレます。

ただ、小分けに100万円以下の金額を出金していけば大丈夫!と言うわけでもなく、先ほど説明したように税務署は国内銀行の預金データを調べる権限があるので、急にお金が動いていたら調査される場合もあります。

特に海外送金は税務署も目を光らせているため、基本的には把握されると考えておいた方が良いでしょう。

別件で税務調査が入ったとき

会社員の方はあまり関係ありませんが、会社経営者、もしくはフリーランス・自営業など個人事業主である場合、本業の方で税務調査が行われる場合があります。強制調査というのはまずありませんが、任意調査の場合も調査自体を断ることはできません。

税務調査が入ると、納品書、領収書、現金預金出納帳など多くの書類がチェックされ、その中には個人の預金通帳についても必ずチェックが入ります。この時収入と支出のバランスがおかしいと気付かれると、脱税がバレてしまいます。

税務署は脱税を見破るプロなので、脱税をしている場合は100%バレてしまうといっても過言ではないでしょう。税務調査は全ての事業者が対象となっているため、いつバレてもおかしくないと考えておきましょう。

確定申告で不自然な資金変動があったとき

税務署は「不自然な資金移動」に対して常に目を光らせています。例えば確定申告をした時に前年度に比べ極端な黒字になったとか、何らかの理由で納税額が減少した、など、目立つ動きがあったり申告内容が本当に正しいのかが分からない人に対しては税務調査が入りやすくなります。

オンラインカジノにおいては、獲得した賞金は一時所得となりますが、失った金額には経費にはなりません(正確に言えば「賞金を獲得した時に賭けていた金額」のみ経費にできます)。

そのため黒字であっても赤字であっても目立つ動きをしている法人や事業主であれば調査の対象となり、結果として脱税を指摘される可能性があることには気をつける必要があります。

不動産を購入したとき

不動産を購入すると、税務署からいわゆる「お尋ね」が届くことがあります。購入した資産の資金の出所はどこなのか、という点について調査を行うものです。

税務署がお尋ねを行う理由としては、「前年の所得がこんなに低かったのに不動産を買っている…何か所得隠しを行っていないか?」という疑義が生じるからです。

お尋ね自体は回答が任意となっているものの、回答しなかったり嘘の説明をすると、税務調査が入る可能性が非常に高くなります。そして税金の未払いがバレて追徴…といったケースが多いです。

何度も言いますが、税務署は税金徴収のプロです。不動産の購入なんて大きな支払いをした日には、当然調査が入ることは覚えておきましょう。

オンラインカジノで脱税がバレた時のペナルティ

これまで「脱税」というワードをずっと使ってきましたが、脱税も程度によって3つの種類に分けられており、それぞれ「申告漏れ(意図せず勘違いで脱税した場合)」「所得隠し(故意に売上を隠蔽した場合)」「脱税(所得隠しより悪質性や規模が大きい場合)」と呼ばれています。

税金を未納した場合は、以下のような加算税や罰則が課せられることがあります。

①申告漏れの場合

税金の申告漏れをしてしまった場合、「延滞税」「過少申告加算税」「無申告加算税」の3つに分類され、それぞれ課税割合が異なります。最も重い課税は無申告加算税の15%です。

- 延滞税…納付すべき税金を期限までの収めなかったときに科される税金。期限の翌日から2ヶ月までは年2.4%、それ以降は年8.7%

- 過少申告加算税…本来支払う税よりも少ない額で申告した際に科される税金。課税割合は10%(指摘前に修正すれば5%)

- 無申告加算税…定められた申告期限までに申告しなかったときに科される税金。課税割合は15%(一定の要件を満たせば免除される場合もある)

②所得隠しの場合(①を含む)

申告漏れと被る部分がありますが、所得隠し、いわゆる脱税を行いそれがバレた場合、更に税金が課税されます。それが「重加算税」です。

- 重加算税…納税額を意図的に隠蔽・偽装をしたり無申告や過少申告を行ったときに課される税金。課税割合は35%以上

③脱税の場合(①・②を含む)

申告漏れ・所得隠しと続きましたが、脱税は違法なので、課税の他にもバレれば罰を受ける事になります。罰金はもちろん、場合によっては懲役の可能性もでてくる重い罪に問われます。

- 10年以下の懲役又は1,000万円以下の罰金、又は併科(不正行為がない場合も意図的に納税を免れようとした場合は5年以下の懲役又は500万円以下の罰金、又は併科)

海外オンラインカジノで脱税にならないための3つの節税対策

オンラインカジノの儲けに対して税金を納めない方法というのは存在しませんが、ある程度税金を安くするための方法はあります。「節税」は法の範囲内で税負担を減らすための対策であり、所得隠しなどの脱税行為とは全く異なる合法的な税金対策です。

続いての項目では、一時所得として税金をカウントされないためにプレイヤーが取ることのできる対策について解説します。

年間の儲けを50万円(サラリーマンは90万円)以内に抑える

オンラインカジノの儲けに対しては「一時所得」として課税対象となりますが、一時所得には特別控除枠というものがあり、1年あたり50万円以内であれば課税されることはありません。

そのため、収益を年間50万円以内に抑えていれば確定申告の必要はなくなります。また、サラリーマンなどの給与所得者の方はより多くの特別枠が設定されており、90万円を超えない場合には確定申告の必要がないとされています。

ハイローラーの方や大勝ちを狙いたい方には少し不満の要素だとは思いますが、コツコツと利益を出したいという方には利益が年間50万円・もしくは年間90万円に収まる範囲でプレイするというのが大事なポイントと言えるでしょう。

海外でランドカジノやオンラインカジノをプレイした場合などの、ギャンブルの一時所得に関する詳しい内容については、以下のリンクから該当記事をご覧いただけます。

銀行送金などで現金化しない

また、この「一時所得最大50万円(90万円)」という枠は、オンラインカジノで得た利益を現金化して銀行に出金した際に税務署に判明するわけですから、もし高額勝利となった場合でも口座に出金する金額が50万円(90万円)以内だったら申告の義務は発生しません。

ペイズやベガウォレットなど、電子決済サービスを使って入出金を行っている場合は、銀行口座に出金しないことで税金の支払いを逃れることができます。

出金額は1年あたりプラス50万円(90万円)以内にとどめておき、残りの分は更なる利益を獲得するためカジノに投資したり、翌年に残りの出金額を引き出すと良いでしょう。

ただし、決済サービスは日本向けの取り扱いを急に終了する可能性もあるため、リスクがゼロというわけではありません。

仮想通貨として保有しておく

3つ目の方法は、カジノの収益を仮想通貨として保有しておく方法です。これを利用できるのは入金時にも仮想通貨を利用したプレイヤー限定となります。

仮想通貨の税金がかかるタイミングは以下の通りです。

- 仮想通貨の売却時

- 仮想通貨の種類を取引によって交換した時

- 仮想通貨で何かを購入した時

- レンディング、マイニング、ステーキングなどの方法によって仮想通貨を取得した時

そのため、仮想通貨をただ持っているだけという場合、税金がかかることはありません。ただし、現金化した場合、もしくは仮想通貨で物品を購入した場合には課税対象となるため、これも一時所得の枠以内でお金をやりくりするための方法と言えるでしょう。

確定申告すると海外でオンラインカジノをやった事が会社にバレる?

たとえ海外でのプレイであっても、オンラインカジノを使っていることを会社に知られたくないという方も多いでしょう。しかし、税金を支払った場合、オンラインカジノと断定されるわけではありませんが、何かしらの副収入を得ていること自体は会社にバレる可能性が高いです。

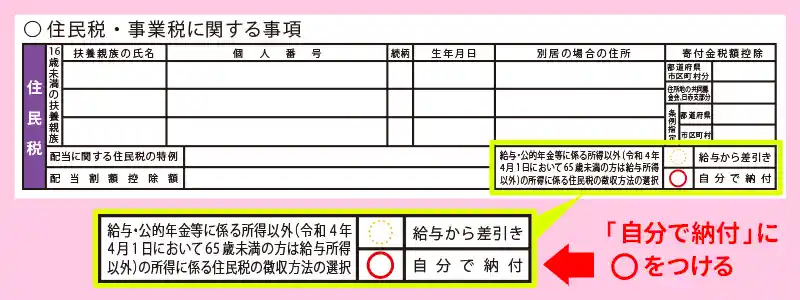

確定申告をして所得が増えた場合、翌年の住民税の金額も上がります。会社勤めの方は大抵の場合、住民税の支払い方を「特別徴収」という方法にしているはずです。そのため、税金の納付書は会社に届きます。

住民税の賦課額は一律で10%ですので、給与額がさほど変わらないのに住民税の額が大きくなっていると、何らかの副収入があることが分かります。副業禁止が定められている会社だと、副収入の内訳が聞かれることもあるかもしれません。

会社に副収入があることがバレるのを防ぐためには、住民税の徴収方法について「自分で納付」に⭕️をつけるだけでOKです。納付書が送られてきますので、そのまま住民税を支払いましょう。

これだけでバレずに済むので、「会社にバレたくないから納税しないようにしよう」と考えるのは絶対にやめましょう。

海外オンラインカジノでの税金は支払うべきか?

日本の銀行を使って入金や出金を行っている場合、たとえ海外でのプレイであってもオンラインカジノにおける税金は必ず支払うべきと言えるでしょう。

税務署は、不自然なお金の動きには常に目を光らせています。特に海外入金に関しては非常に厳しい監査が行われるため、カジノから高額出金があった場合はまず間違いなく税務署に把握されていると思って良いでしょう。

また、税務調査は国税通則法という法律に基づき、通常の場合3年、多数の申告漏れがあると5年、重加算税の対象になる場合は7年まで遡って調べられます。そのためここ数年普通に銀行から入出金してるけどバレてないよ…なんて方は要注意。

不意のタイミングで税務調査が入り、数年前のオンカジで稼いだお金に対する税金が年利付きで押し寄せてくる可能性もあります。

少額だから大丈夫、これまで税務署が来たことは無いから大丈夫、ではダメです。所得隠しを疑われないよう、税金は期日内にしっかりと納めることをお勧めします。

オンラインカジノの脱税に関するよくある質問

- 税金を納めなくても良い方法はありますか?

-

オンラインカジノの勝利金は、クレジットカードや中間決済サービスなど、どの決済方法を用いても最終的には銀行口座に出金する必要があります。税務署は全ての銀行口座の情報を把握することができますし、もし海外の銀行口座を使ったとしても他国と情報提供を行っているので脱税は不可能です。

さらに、仮想通貨の場合も国内取引所は全て金融庁の監視下にありますし、海外取引所についても日本でサービスを行う際は金融庁に届出が必要なので、最終的にはバレてしまいます。脱税はまず不可能なので、節税によって利益をできるだけ減らさないことが大切です。

- 所得税の申告以外に気を付ける事はありますか?

-

オンラインカジノの利益によって前年所得が多くなると、所得税に加えて住民税も値上がりします。会社員の方でもオンラインカジノの利益がある場合は、住民税を「自分で納付」にしているはずなので、住民税の値上がりはダイレクトに家計に響きます。

住民税は6月から翌年3月にかけて10回に分けて納付することになるので、住民税分の余裕は必ず持っておくと良いでしょう。また、今は住民税をスマホ決済で払えるところも多いため、チャージするとポイントが貰えるキャンペーンなどを使ってお得に税金を支払うことで節税が可能になります。

- 確定申告する場合の儲けの基準額はありますか?

-

オンラインカジノでの儲けを確定申告しなければいけない金額は、それぞれの立場によって異なります。基本的には

- 会社員の場合…1年あたり90万円

- フリーランス・自営業の場合…1年あたり50万円

- 無職(一時所得以外の収入がない)場合…1年あたり146万円

の金額を超えた場合、確定申告を行う必要があります。具体的な確定申告の方法や納める税金については、下記のコラム記事でご確認いただけます。

- いざとなったら自己破産すれば大丈夫では?

-

自己破産を行うと、金融機関や消費者金融に対する借金自体は無くなりますが、支払うべき税金については減ることはありません。税金は自己破産をしても返済義務がなくならない「非免責債権」に該当するので、絶対に支払う必要があります。

さらに、ギャンブルの借金は「免責不許可事由」に該当するので、自己破産すら認められないケースも…

そのため、ギャンブルで脱税したいからといって自己破産しても全く意味はありません。生活保護を受けるのであれば滞納処分や差し押さえが猶予されますが、ある程度お金があるのに自己破産や生活保護を受けることはできないので注意しましょう。

オンラインカジノの脱税まとめ

海外のオンラインカジノに限らず、ギャンブルで儲けたお金は必ず確定申告の上税金を支払わなくてはいけません。

しかし、公営ギャンブルやパチンコでは現金手渡しでお金がもらえるため脱税がバレにくいのに対し、オンラインカジノでは銀行口座を通して儲けを出金するため、税務署にバレやすいという事情があります。

また、100万円以上の送金は税務署に通知されますし、前年度に比べ変なお金の動きがあると税務調査が入ることもあるため、まずバレると思った方が良いでしょう。税金の未払いが発覚すると、追徴課税や重課税、悪質だと判断されれば刑事罰を受けてしまうことも…

節税で対策をすることもできますが、素直に確定申告の上税金を支払う方が余計なトラブルがなくて安心して海外でオンラインカジノを利用できます。儲けはアプリなどで管理して、1年で50万円(90万円)以上の利益が出たら申告するのが一番おすすめです。

・当サイトの内容は、オンラインカジノや賭博行為が合法な国や地域に住む方を対象としています。

・サイト利用時には、免責事項が適用されます。

・オンラインカジノが違法な国や地域にお住まいの方は、このサイトを利用できません。

Bell

(ウィナーズクラブ管理人)

ランドカジノと違ってオンラインカジノの儲けを現金化する際は、最終的に銀行口座を経由するしかありません。税務署は、その気になれば銀行の取引状況を簡単に調べる事ができるので、オンラインカジノで儲けた事がばれる可能性があります。このページの内容を参考にして、きちんと税金を納めましょう。